“ 我们不生产钱,我们只是人民币的搬运工 ”。在深圳,诱导使用新型消费金融产品 “ 蚂蚁花呗 ”、“ 京东白条 ” 等如 “ 牛皮藓 ” 似贴在市区数十万辆共享单车上,散向巷尾街头。记者经过多日调查走访发现,这背后暗藏了一个蔓延广、涉及主体复杂的地下灰色交易链条。

骑行城市共享单车的时候,有没有发现车身随处可见的小广告?对小广告的内容可有印象?

不久前,全国首例利用 “ 花呗 ” 非法套现而入刑的案件正式宣判。嫌疑人杜某 4 天时间内套现 470 万元,作案门槛之低、金额之大令人咂舌。这些披着 “ 互联网 ”、“ 新金融 ” 外衣的虚拟信用变现,也给监管也带来全新的挑战,一方面违规行为更加隐蔽,另一方面风险呈现交叉化趋势。相关方面能否与平台方合作对其疏堵结合,仍待观察。

当 “ 资金掮客 ” 瞄上共享单车

“ 有什么好害怕的,我一天刷十几单。” 1 月 16 日 10 时许,在深圳中心书城广场,记者以 “ 套现人” 身份,通过随处可见的共享单车上的 “ 花呗、白条 ” 套现小广告,与一位号称 “ 无需任何抵押、套现秒到 ” 的广告主,接上了头。据对方出示的花呗记录,同样的 “ 当面交易 ”,仅仅在当日早间,就已经成交 3 单,金额在 200 元到 400 元之间不等。

花呗是蚂蚁金服推出的一款互联网金融消费信贷产品,用户可获得 500~50000 元不等的消费授信,享有免息期,但必须依托场景或商铺消费使用。京东白条产品,和花呗的消费信贷属性类似,但只能在京东商城购物时使用。在灰色套现链条里,花呗、白条都被运作成了套利工具。

怎么做到 “ 秒到套现 ” ?对于券商中国记者以 “ 套现人 ” 身份提出的不同金额的套款需求,自称姓李的广告主(以下称李生)演示了花呗、白条甚至信用卡的不同方案和手续费率选择。

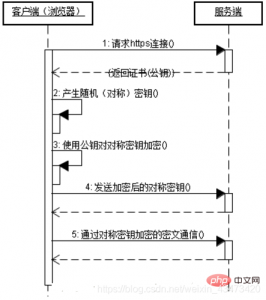

首先是花呗。在问清楚 “ 套现人 ” 想套额度后,李生在手机上扒拉不到半分钟,就生成了一个支付宝账号二维码;“ 套现人” 按要求扫码后,显示出一款某款国产手机,价值 7100 余元,付款方式为花呗,这时,只要点击付款,立刻可用花呗支付、完成购买交易,李生就会通过现金转账将扣除 10% 手续费后的 6390 元给 “ 套现人 ”。整个套现完成,“ 套现人 ”不需查收所购商品。

另一种情况下, “ 套现人” 需要查收所购商品,在李生看来,“ 这更安全,但成本更高,所以手续费要收取 15 个点( 15% )。” 这种模式下,“ 套现人 ” 将在天猫或者京东上购买对方指定商品,用花呗或白条完成支付和交易后并收取商品,然后李生再上门以 “ 折价收货 ” 的方式回收商品,并支付给 “ 套现人 ” 扣除手续费后的商品购价款,至此,整个套现完成。

李生称,“ 我们不生产钱,我们只是人民币的搬运工 ”。但某种程度上,这些提供套现的人成了各类违规助贷的“资金掮客”。

“ 表面上看,整个交易有先主动消费,再折价转让的过程,但如果穿透来看,两个步骤结合起来,就是一个违规套现的过程。” 大成律师事务所互金领域的骆阳律师告诉记者。

这类灰色套现,一直被监管打击,却屡禁不绝,而通过城市共享单车等各类新载体,灰色套现触至更广泛的用户群,也给监管带来了新挑战。据记者从 OFO 获取的最新数据,深圳全市投放 25 万辆单车、骑行数量 300 万辆次/天,尤其是在一些上班族接驳需求较大的科技园区、商圈等,用户群体和现金贷群体高度重叠。

虽然摩拜、OFO 两家公司都明确表示,单车广告被明令禁止,但对小广告张贴,却也遇到了城市管理出清各类墙体 “ 牛皮癣 ” 广告一样的难处——撕得没有贴得快。

李生告诉记者,“ 在深圳,有自行车的地方就有‘ 花呗、白条套现 ’。” 记者统计了人流量密集的中心城商圈的某个单车停放点,20 辆单车里就有 8 个套现诱导小广告,其中 6 个电话号码都可以打通,电话那端无一不是推荐上述模式的套现取款,手续费率在 8%~15% 不等。

交杂的地下灰金链条

如果以套现手续费率 8%~15% 计算(不考虑违法成本),记者折算出 “ 套现人 ” 通过花呗、白条套款的资金成本的年化利率达到了 104.35%~211.76%。

当前,蚂蚁借呗、腾讯微粒贷等互联网巨头金融,以及宜人贷、玖富、趣店等知名互金平台的小额短期现金贷产品的综合费率,严格按监管的要求在年化 36% 以下;而据记者从现金贷业内人士处最新获悉,部分中小型现金贷平台综合年化费率仍然在在 130%~150% 左右。也即,相比之下,花呗、白条违规套现的资金成本,在行业中处于中等偏高水平。那么,还有人会铤而走险去套现么?

在李生的花呗记录上,记者看到,其过去两天内套现成交单达 15 到 20 笔,除两笔高达 30030 元和 5790 元的款项外,其它都是 200 元~500 元之间的小额款项,其中不少是通过购买电子产品、网游设备等实现套现交易,日套现交易流水估算达到 3000 元到 46000 元。

从交易流水上的小额高频特征看,骆阳律师分析,“ 这一方面有利于套现者逃避蚂蚁、京东平台监控;另一方面也说明,套现人和现金贷平台客群很重叠,甚至是,操盘整个套现链条的团队的模式和此前一些无风控体系‘裸奔’的中小型现金贷平台,有诸多相似之处。 ”

李生就称他来自一家现金贷平台,其从 2016 年 2 月开始在朋友圈发布各类小贷套现信息,这些信息涉及到不少小微商家线上收款工具和小贷产品。比如其中的一款产品 loserbank,“ 有身份证就能借款,一张身份证拿走五千,不看征信。花呗、白条、信用卡、套现秒到账。” 这款 loserbank 背后的公司为深圳屌丝贷网络金融服务有限公司,其官网介绍,实缴注资 5000 万元,成立于 2015 年,是国内首家纯一对一模式网贷信息撮合平台,备案信息里只显示了资金存管银行。

顺着另一位打广告支持套现的广告主提供的线索,记者查探到其背后的公司。注册信息显示,其所在公司地址位于深圳福田区华强北路,注册资本 100 万元,2012 年注册,公司规模 50~99 人,公司营业范围为蚂蚁花呗、京东白条、信用卡提现代还。不过,记者按地址实地探访并未找到该公司。

“ 有些公司可以很容易获取商家二维码,然后通过交易运作,多频次有组织的套现,套出的资金又流向部分 P2P 网站或小贷平台,从而赚取利差。”北京某互金科技公司创始人称,互金交易匿名化,带来了从业者鱼龙混杂。部分灰色套现团队运作,甚至其本身可能就是游走在监管边缘地带的现金贷平台,业务线上线下交杂,形成了一个庞大的地下链条。

风控技术 “ 拦不住 ”

这类灰金链条不仅仅出现在局部区域,在记者调查中接触到的两个 “ 资金掮客 ” 就把 “ 生意 ” 做到了珠三角地区,其直言可以通过 “ 朋友 ” 介绍江苏、浙江等地的套现业务。

而且,套现业务由于开展成本低,除线下共享单车外,通过改头换面,还发展出了多平台的、高隐蔽的获客方式和交易渠道。记者获悉,在某知名二手闲置交易平台上,就活跃着一些 2~3 人规模的套现小团队。

不难发现,整个套现过程中,原本消费者、消费金融产品方、互联网商城三方之间形成的完整交易链条,由于 “ 资金掮客 ” 的介入,套现似乎变成了一个 “ 无本万利 ” 的买卖。在利益驱动下,套现灰金链条的“资金掮客”端往往涉及主体复杂、蔓延极广;虽严令禁止、“ 法 ” 字当头,仍然铤而走险。

2017 年 12 月,全国首例因为利用 “ 花呗 ” 进行非法套现而入刑的案件宣判。案件当事人杜某在 4 天时间内,在全国范围内串通多名电商用户虚构交易共计 2500 余笔,从 “ 花呗 ” 套现共计 470 余万元,从中收取手续费共计 40 余万元,构成非法经营罪,被判处有期徒刑两年六个月,并处罚金三万元。

对于如何防范平台上出现套现违规,蚂蚁金服和京东方面都向记者提到了其风控体系。蚂蚁金服表示通过海量数据的智能风控大脑、反欺诈决策引擎以及合作伙伴的联防联控机制;并已拦截数十万笔可疑交易,将绝大多数的疑似诈骗交易拦截在事前;京东方面则告知,其在技术上采取事中监控+事后管理,技术实时识别虚假及异常收货地址,识别出参与刷单或虚假交易套现的商户社群;一旦发现违规,关闭店铺、冻结涉案资金。

不过,网贷之家高级研究员张叶霞分析,这类问题屡禁不绝,仅靠技术手段拦不住,“ 金融投机新手段产生的速度往往比监管关注到的速度快。” 她分析,目前部分电商平台对商户资质审核管理宽松、准入门槛低;电商经营状况监控等业务流程上存在漏洞等,都为违规套利提供了便利。

异化的互金风险

“ 花呗 ”、“ 白条 ” 被套现,和银行信用卡一样,是因其免息期的设计而有了套利空间。

信用卡套现一直被严查,但也屡禁不绝,某种程度上,也是因其套利设计带来了 “ 黑产土壤 ”。“ 谁率先把套现全部打击掉,发卡规模、贷款余额、分期转化客户的转化率都会下降。” 一位资深银行专家告诉记者, 因此谁也不敢真正打响禁绝套现这一枪,花呗、白条等产品也面临着同信用卡一样的问题。

社科院国家金融与发展实验室《中国金融监管报告( 2017 )》分析,金融科技步入了 2.0 阶段,呈现跨界化、去中心化、去中介化和自伺服功能:金融脱媒日益深化,传统金融中介机构的功能弱化,或者 “ 主动脱媒 ” 降低监管成本,带来金融消费者保护的新问题,挑战传统金融监管模式的有效性。在这一背景下,花呗、白条等消费信贷产品,因其新金融属性、伴生场景化交易,相比银行信用卡,所以平台方对它们的套现违规处理态度更复杂。

“ 即使在传统的 POS 机套刷时代,也难免无法辨别支付结算是基于真实的贸易场景、还是基于套现的不良目的,更不用说在互联网时代,金融交易便民化,门槛低了,链接点多了,再加上交易匿名性,被监管主体更多、风险点更多。” 骆阳律师说,即使监管力度再大,也总会有百密一疏的时候。

事实上,不仅仅是在虚拟信用卡领域,互金风险交叉、隐蔽,也挑战了其它领域的监管。“ 互联网金融诈骗几乎已经涉及到金融的所有领域,在‘互联网+’掩饰下出现花样繁多的‘旁氏骗局’。” 2017 年 7 月,国家互金专家委主任周宏仁介绍,国内互联网金融平台 3.1 万家以上,包括网络借贷、互联网资产管理、网络众筹等 21 类业态,仅网络借贷平台累计有 6000 多家,互联网资产管理将近 3500 余家,网络众筹有 800 家,当年二季度活跃用户 5.3 亿人,互联网金融已经具有全民性,但风险防范依然任重道远。

●Tips:套现有风险,用户须谨慎

帮别人套现并收取手续费可能涉嫌违法,用户自行套现也存在风险隐患。此前曾有用户通过网络广告进入中介套现 QQ 群企图套现,提供给中介账号、密码、手机验证码,交由中介下单,但中介购买虚拟产品后修改了密码。当用户索要套现所得时,发现已被踢出 QQ 群,并被中介拉黑。

需要注意的是,用户通过交易套现后,仍对其名下账户或订单承担还款责任;而且,用户在与 “ 资金掮客 ” 进行交易时,对方可能把用户的个人账户、密码等敏感信息窃取,开展各类诈骗行为。

思考:如何平衡创新与风险

怎么平衡互联网金融创新和风险防范监管的关系,一直以来,都是监管层屡屡提及的核心议题;而若监管对此的界定不明、规则未立,也意味着,近三年来爆发式增长的互金平台们,将始终有一柄悬在头顶的达克摩斯之剑。

比如在网贷行业,2013 年开始,互联网 P2P 的创新模式发展带热市场,随后数年各类网贷平台迎来数量和规模上爆发式增长。伴随着这一时期的野蛮生长,行业违规,如非法集资、跑路诈骗等各种问题逐渐多起来,这些互金新问题在处理中,主要还是 “ 发现一起查处一起 ” ,也因此,互金监管一直被认为是被动式的,但到了 2016 年底尤其是 2017 年下半年以来,互金监管动作频频,早已不是之前的格局了。

在新监管思路下,鱼龙混杂的行业必将引来新一轮洗牌。达克摩斯之剑落下来了,所以 “ 坏消息 ” 是,部分不合规平台将被出清;“ 好消息 ” 是,行业门槛提高后,优质平台提供更安全合规的服务。

蚂蚁花呗、京东白条是基于真实贸易背景而产生的支付结算,而套现行为是纯粹的资金转移,但花呗、白条的后台却无法全部甄别、审查这种行为,为啥?互联网金融有匿名性、轻资产、跨区域、跨行业和介质等特点,一些根本不是以金融机构名义在工商注册的机构混杂其中、行业鱼龙混杂,让其风险隐患波及更广、排雷工作更加棘手。

互联网金融风险交叉、复杂,一直是公认的监管难点,所以此前的被动式监管,不是不想管、是不知道怎么管。不管不行,一刀切管制也不对。捋一捋 2017 年下半年密集下发的监管文件,可以发现,现在监管呈现 “ 主体监管 ” + “ 行为监管 ” 双规并行的思路。

“ 主体监管 ” 的显要特征是,通过门槛、资质、牌照,确立谁可以做这件事、谁最有资格做这件事,因此互金专项整治持续推进,备案制出了具体时间表,合规成未来一段时间网贷平台发展的主基调等;“ 行为监管 ” 的特点是,禁止哪些不能做,比如不能跨地域经营、综合年化费率不能超过 36% 红线,比如近期一些第三方支付机构因业务违规遭央行依规严罚、甚至被吊销牌照资质。

“ 主体监管 ”+“ 行为监管 ” 双轨并行,密集出台重磅合规、规范文件,一方面体现了 2017 年强监管之年的 “ 严 ”,另一方面也体现了灵活性,但距离长效监管机制的建立还是有差距的,去年兴起部分学者声音,提出在金融科技领域引入“监管沙盒”。监管沙盒做法,类似于自贸区做法逻辑,圈定一个安全空间或区域内,由金融科技测试其金融产品、服务、商业模式和营销方式等各类创新方案。在目前来看,该机制仍停在讨论阶段。

监管方面主动出击,跟着互金市场一起成长,意在引导行业野蛮生长走入顶层设计规范。尽管正如一些互金领域法务人士观察,当前主体监管仍然是处于优先地位,这一方面是由于我国的金融监管制度决定的;另一方面,主体监管在查漏堵疏上能最快出效果、立竿见影,但也显得过于快和急。

不过,监管层的在逐渐摸索中比较明晰化的一个思路是,提门槛、严合规。作为市场的参与者,既要能灵敏感受市场水温的变化,也要能熟悉风往哪里吹。

稿源:每日经济新闻、券商中国,封面源自网络;

请登录后发表评论

注册