《通知》共十四条,从规范存款业务经营、强化风险管理、加强消费者保护、严格监督管理等方面对商业银行开展互联网存款业务进行管理规范。

督促地方商业银行更好为当地服务

所谓“互联网存款产品”是指商业银行通过第三方互联网平台销售的存款产品,存款产品和服务来自银行,第三方互联网平台为银行进行线上导流,提供存款产品购买渠道和入口。在第三方互联网平台上,银行主要开展定期存款,其中以个人的3、5年定期存款为主,产品起存金额仅为50元,且均可随时支取,收益率均已接近或达到全国自律定价机制上限,具有“开放性、异地客户为主、客户黏度低、操作便捷、支取灵活、收益高、门槛低”的特征,是部分中小银行吸收存款的重要渠道。

商业银行陆续通过互联网销售存款产品,不仅拓宽银行获客渠道,也提高服务效率。同时也暴露出产品管理不规范、消费者保护不到位等风险隐患。由于互联网存款具有开放性的特征,异地客户居多,存款突破地方法人银行经营区域限制,违反相关监管固定和市场利率定价自律机制相关要求。这不仅有违地方法人银行服务地方经济的市场定位,而且可能传导放大经营风险,危及中小银行资产质量,产生跨区域维全等棘手问题。

《通知》要求商业银行通过互联网开展存款业务,应当严格遵守法律法规和监管规定,不得借助网络等手段违反或者规避监管规定。地方性法人商业银行应当确保通过互联网开展的存款业务,立足于服务已设立机构所在区域的客户,不要忘记服务地方的宗旨。

十九次提到“业务”,提到七次“风险”

在这份1267字的《通知》中,提到7次“风险”,可见监管部门对于风险的重视程度。

《通知》中的7次“风险”分别是:防范金融风险、制定风险管理政策和程序、全面评估业务风险、持续识别、监测和控制各类风险、揭示产品风险、加强资产负债管理和流动性风险管理、根据商业银行的风险水平对其跨区域存款规模限额等提出审慎性监管要求等。

互联网存款依托大数据和模型进行风险评估、全流程线上自动运行、无人工或极少人工干预等特点,暴露出风险管理不慎等问题和隐患,因此商业银行有必要对互联网存款业务进行统一管理,将其纳入全面风险管理体系,建立健全适应互联网贷款业务特点的风险治理架构、网络管理政策和内部控制及审计体系等。

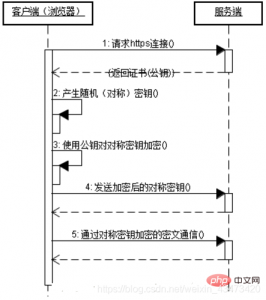

《通知》要求商业银行通过互联网开展存款业务,应当评估业务风险,完善风险治理架构。同时,持续监测和控制各类风险。强化互联网渠道存款销售管理和网络安全防护,切实保护消费者合法权益,保障消费者个人信息安全。

重申在线业务的反洗钱监管

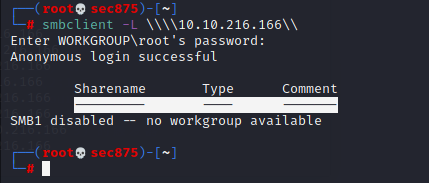

《通知》特别强调加强反洗钱监管,要求商业银行通过互联网开展存款业务,应当严格遵守银行账户管理和反洗钱相关规定,完善客户身份识别制度,采取有效措施,独立完成客户身份的识别和核实,发现可疑交易及时报告。

洗钱犯罪损害金融管理秩序,破坏公平竞争规则和市场经济主体之间的自由竞争,对正常、稳定的经济秩序带来负面影响,给国家安全和人民权益造成了威胁和损害。反洗钱是金融机构的公共社会职责,这项职责对于实现社会公平、打击犯罪、维护金融秩序有着非常重要的意义。

推动银行加强精细化运营理

《通知》要求地方性法人商业银行应当确保通过互联网开展的存款业务,立足于服务已设立机构所在区域的客户。

银行需要快速摆脱成为互联网巨资金提供方的局面,通过一站式的服务和差异化的体验,让用户记的住、留的下、用的久。这就要求地方商业银行进一步加强自营渠道创新和拓展,继续发力手机银行App、微信小程序、直销银行等线上渠道功能,提升线上引流。同时立足本地区域的发展特色,提升存款产品创新力度,加强精细化运营,增强用户体验。

手机银行App不仅仅是将零售产品推介给客户的渠道,最重要的功能是客户运营。通过权威专业性增加服务的广度,拓展服务生态,成为客户生活中的一部分。这就求银行打造多渠道一体化、差异化经营模式,构建线上线下数字化协同运营模式,拥有互联网运营、大数据运营分析、各种会员的运营体系等。

顶象为数十家银行提供数字化营销和风险管理体系,实现账户动态和用户行为的可视化,为反欺诈和深度运营做好精准决策,助力银行产品展示、精准营销、差异化服务、创新体验、风险管理等提供了有力的支撑,推动银行跨渠道、跨部门、跨系统的连续性和可持续客户经营,让银行的服务方式和服务内容的自动化、实时化、智能化,提升产品与服务的综合化和人性化,提升客户体验和粘性,释放客户经营的产能。

来源:freebuf.com 2021-01-29 15:48:57 by: blackhole666

请登录后发表评论

注册